⚠️ Alerta Importante!⚠️

Sua empresa está correndo riscos com a contabilidade desatualizada e sem eficiência? Evite surpresas desagradáveis com o fisco, problemas fiscais e atrasos

A contabilidade digital é a solução que você precisa agora!

Contabilidade para Médicos e Profissionais da Saúde

Liberte-se da Burocracia com a Contabilidade Digital

Aprenda Como Otimizar a Contabilidade da sua Empresa com Técnicas Validadas Que Oferecem Resultados Rápidos e Sem Complicação!

Faça parte dos nossos clientes de sucesso que já transformaram suas finanças e estão alcançando novos patamares

Benefícios que Transformam Sua Empresa Agora e no Futuro!

Descubra como nossa contabilidade digital traz resultados rápidos e sustentáveis para o seu negócio, garantindo um crescimento sólido e seguro a longo prazo.

Benefícios Imediatos

✅Simplicidade no Processamento Contábil: Elimine erros e otimize a gestão financeira com uma plataforma intuitiva

✅ Conformidade Fiscal Garantida: Evite problemas com o fisco, mantendo sua agência dentro das exigências legais

✅ Agilidade na Declaração de Impostos: Declare impostos de forma rápida e sem dor de cabeça, com maior precisão

✅Eliminação de Processos Manuais: Automatize cálculos e documentos, ganhando tempo para focar no crescimento do seu negócio

✅ Sem Burocracia: Acabe com a papelada e toda a complexidade de processos contábeis

✅Consultoria Contábil Direta: Tenha apoio de profissionais especializados no setor de viagens sempre que precisar

✅Prevenção de Multas e Penalidades: Evite surpresas com o fisco ao cumprir todas as obrigações fiscais

✅Atendimento Humanizado: Respostas rápidas e claras para todas as suas dúvidas

Benefícios a Longo Prazo

✅Crescimento Contínuo e Seguro: Com uma contabilidade sólida, sua agência pode crescer sem temer problemas fiscais

✅Prevenção de Multas Fiscais: Elimine o risco de multas e juros por erros em declarações e documentos fiscais

✅Planejamento Estratégico Mais Eficiente: Com relatórios detalhados, você pode planejar investimentos e expansões com maior segurança

✅ Maior Conformidade Tributária a Longo Prazo: Acompanhamento das atualizações fiscais para manter sua agência sempre em dia

✅ Segurança Jurídica: Sua empresa estará sempre amparada por profissionais qualificados

✅ Automação Contábil Completa: Com o tempo, mais processos serão automatizados, garantindo uma gestão sem esforço

✅ Controle de Fluxo de Caixa: Gerencie seu fluxo de caixa com precisão, evitando surpresas financeiras

✅Automatização de Processos: Menos erros e mais eficiência com processos contábeis automatizados

A Contabilidade Digital é Ideal para Quem...:

- Empreendedores em Expansão

- Pequenos e Médios Empresários

- Profissionais Autônomos e Liberais

- Negócios em Crescimento

- Donos de Negócios Digitais

E Para Pessoas que Sofrem com os Seguintes Problemas:

✅ Falta de tempo para cuidar da contabilidade: Chega de ficar preso em papéis e documentos

✅ Medo de problemas com o fisco: Preocupação constante com impostos e declarações fiscais incorretas

✅ Erros nos cálculos de impostos e tributos: Já teve problemas com impostos mal declarados ou mal calculados

✅ Gestão manual de documentos fiscais: Perde tempo com arquivos manuais e controles sem integração

✅ Dúvidas constantes sobre a melhor forma de declarar impostos:: Não sabe qual é o melhor regime tributário ou o melhor processo para sua agência

Transformação Garantida

Transforme seu Negócio Agora!

🎯Agilidade e segurança: Processos contábeis mais rápidos e seguros

🎯 Eliminação de erros: Sem mais problemas com declarações fiscais incorretas

🎯Fim dos processos manuais: Redução de tempo perdido com tarefas burocráticas

🎯Conformidade fiscal garantida: Total tranquilidade em relação ao fisco, sem surpresas ou problemas

Por Que Escolher a Nossa Contabilidade Digital

✅ Atendimento Personalizado e Humanizado: Estamos aqui para entender a sua realidade e ajudá-lo a resolver cada questão contábil e fiscal de forma eficiente

✅ Tecnologia de Ponta: Tudo feito de forma digital, sem perder a qualidade no atendimento e na entrega

✅ Segurança e Conformidade: Garantimos que sua empresa esteja sempre dentro da legalidade e protegida contra qualquer tipo de problema fiscal

✅ Economia de Tempo e Dinheiro: Com a nossa contabilidade, você economiza tempo e evita custos desnecessários com erros ou atraso nas obrigações fiscais

Faça parte dos nossos clientes de sucesso que já transformaram suas finanças e estão alcançando novos patamares

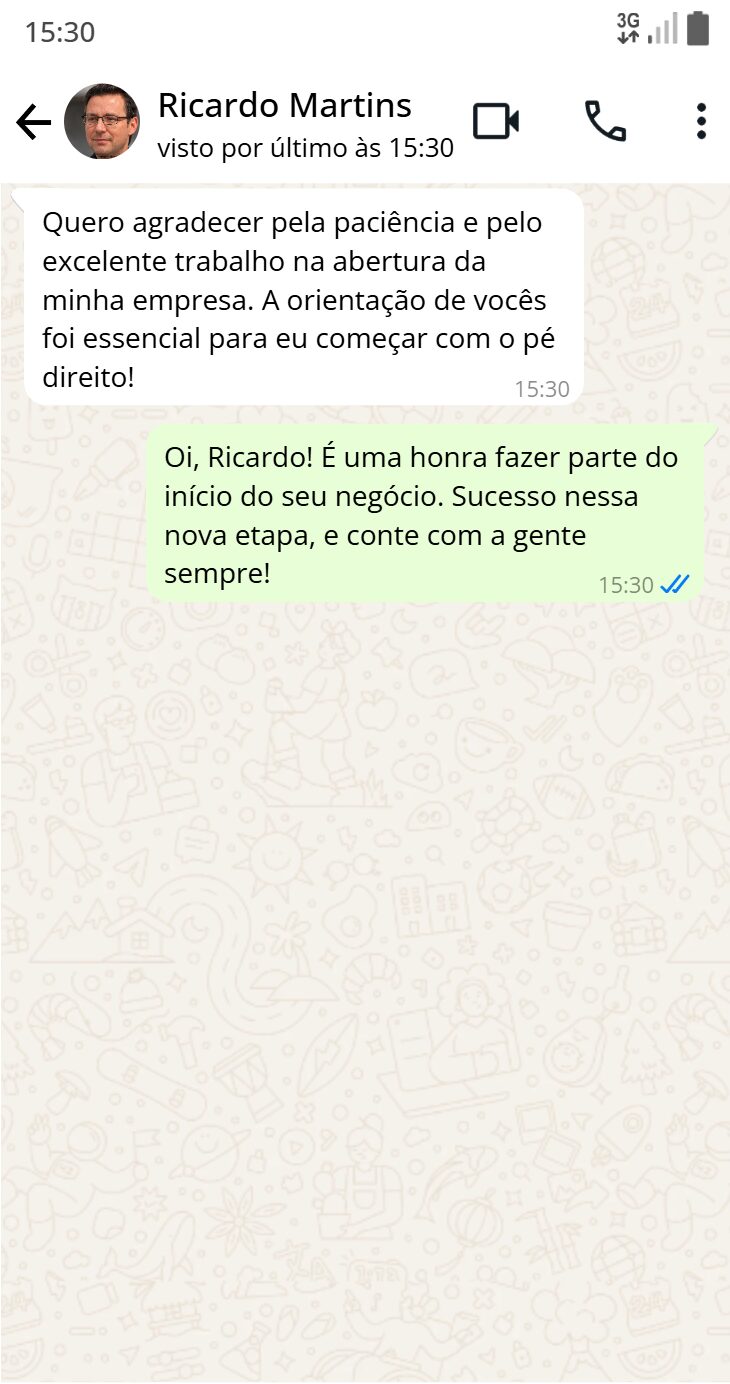

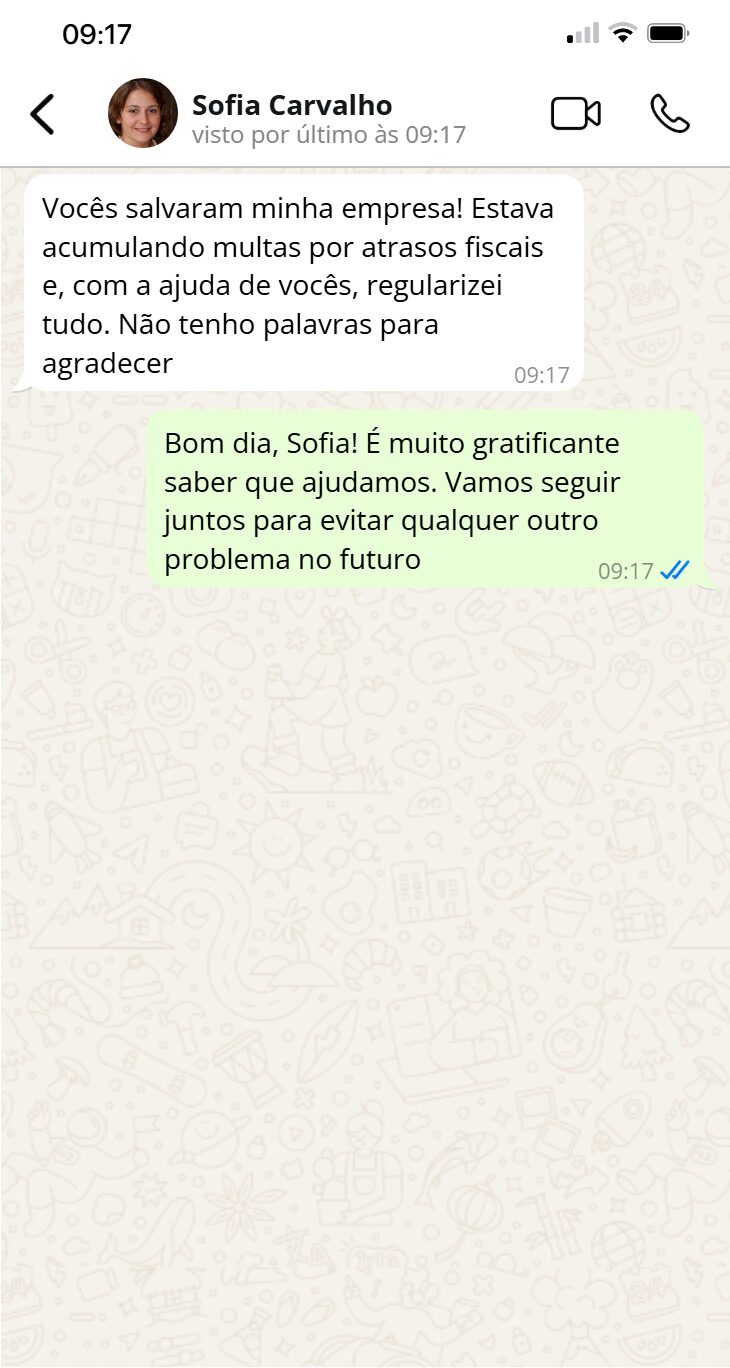

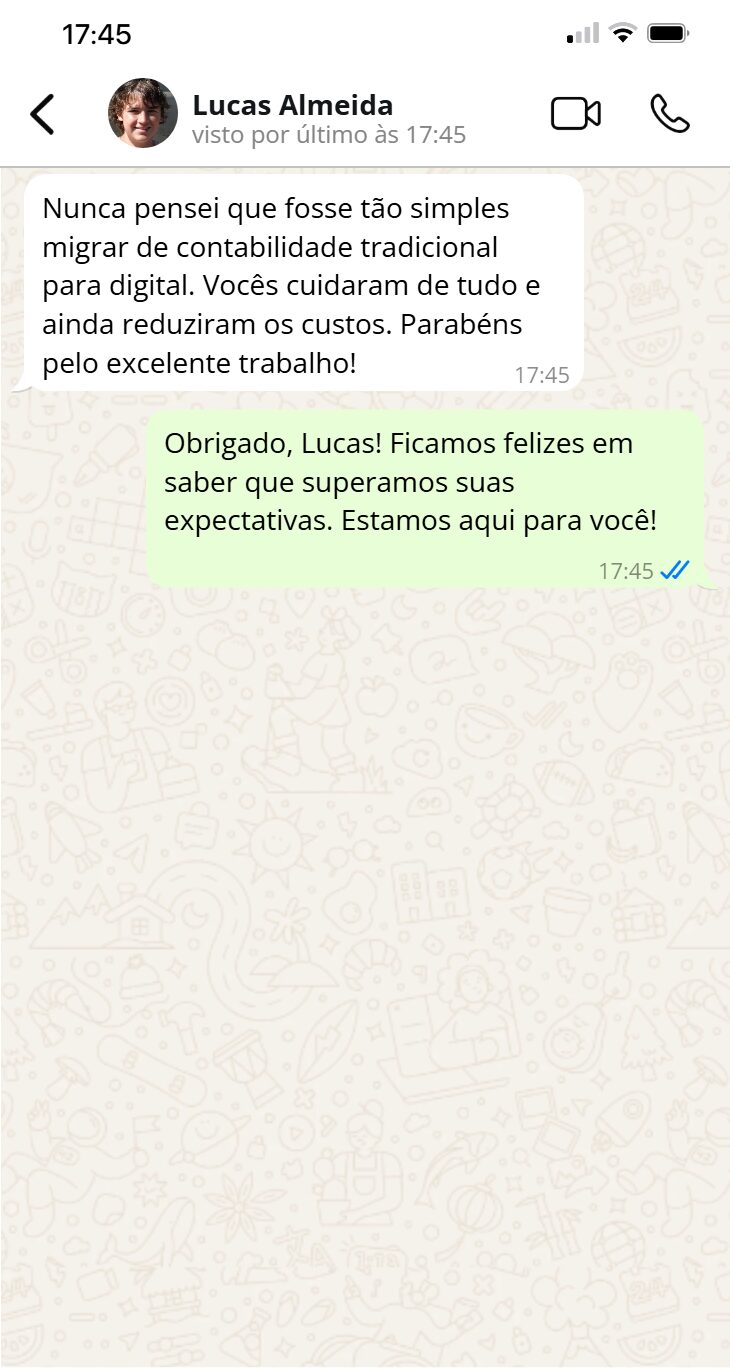

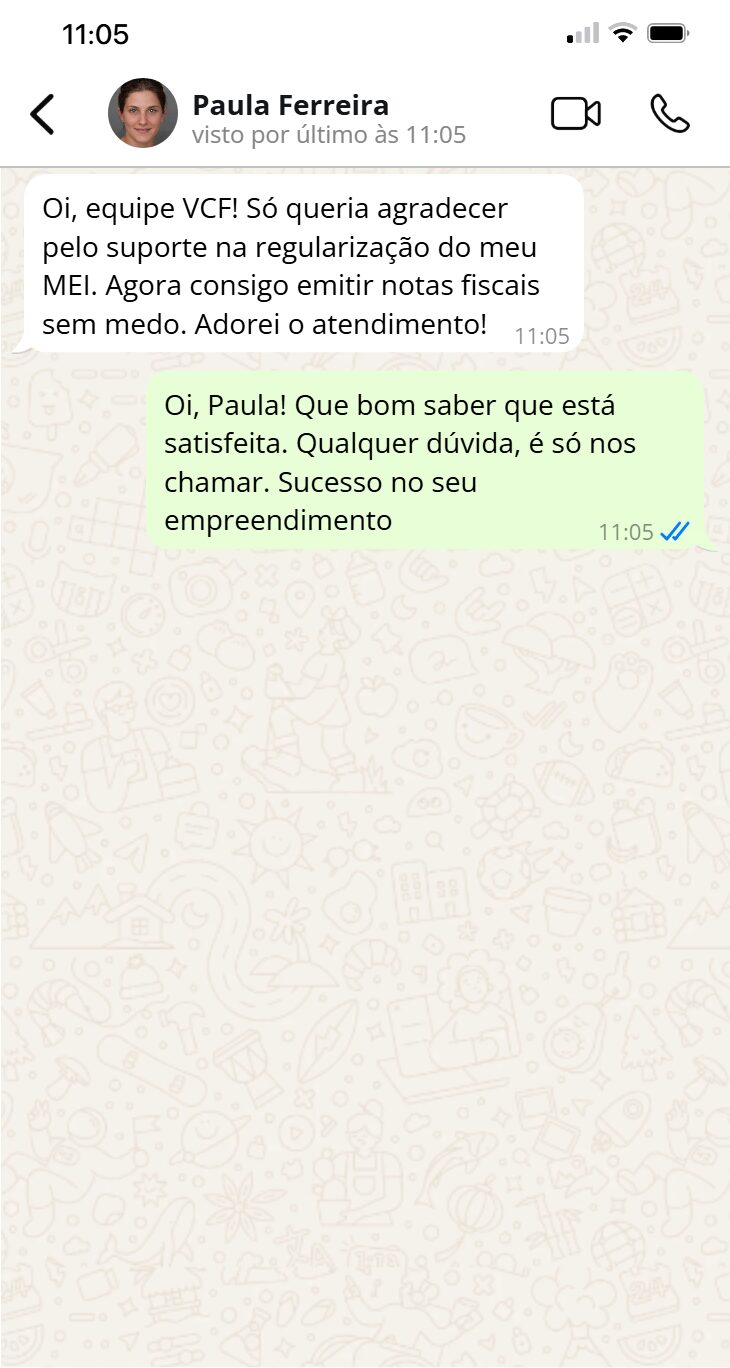

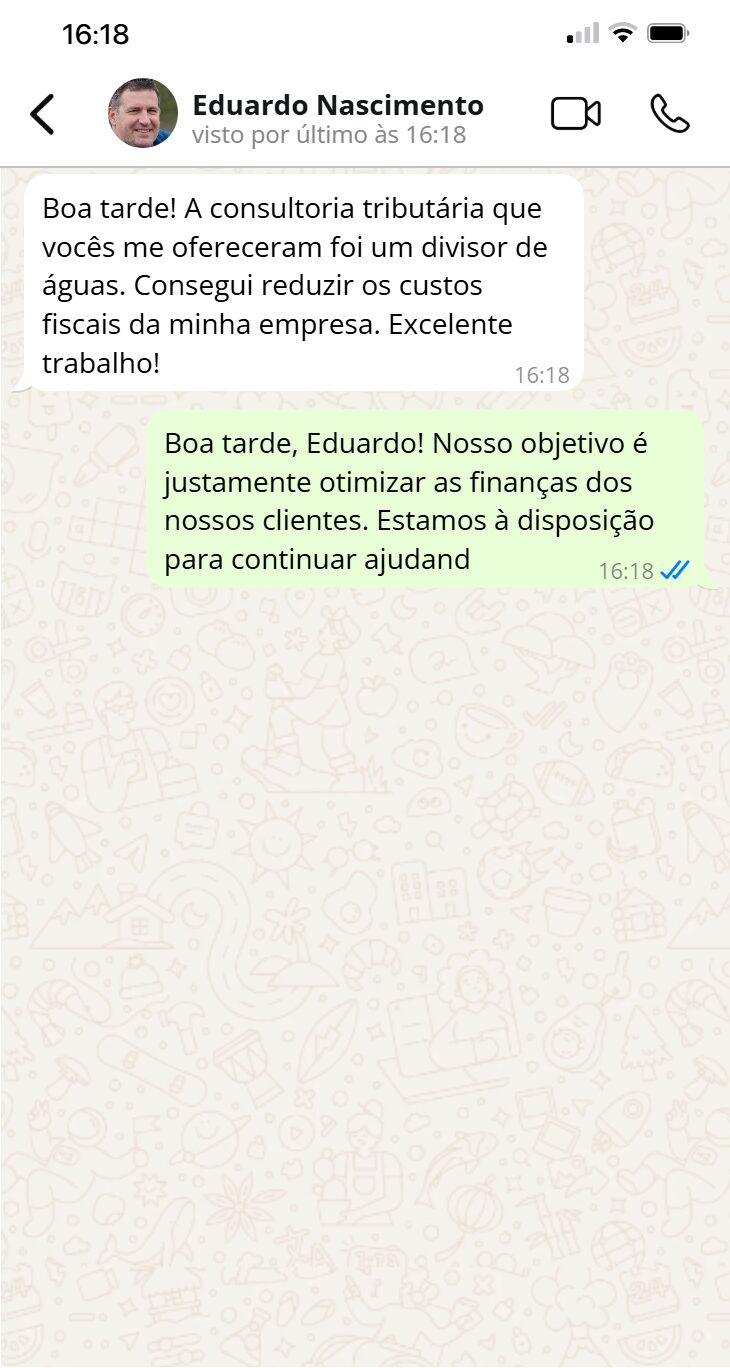

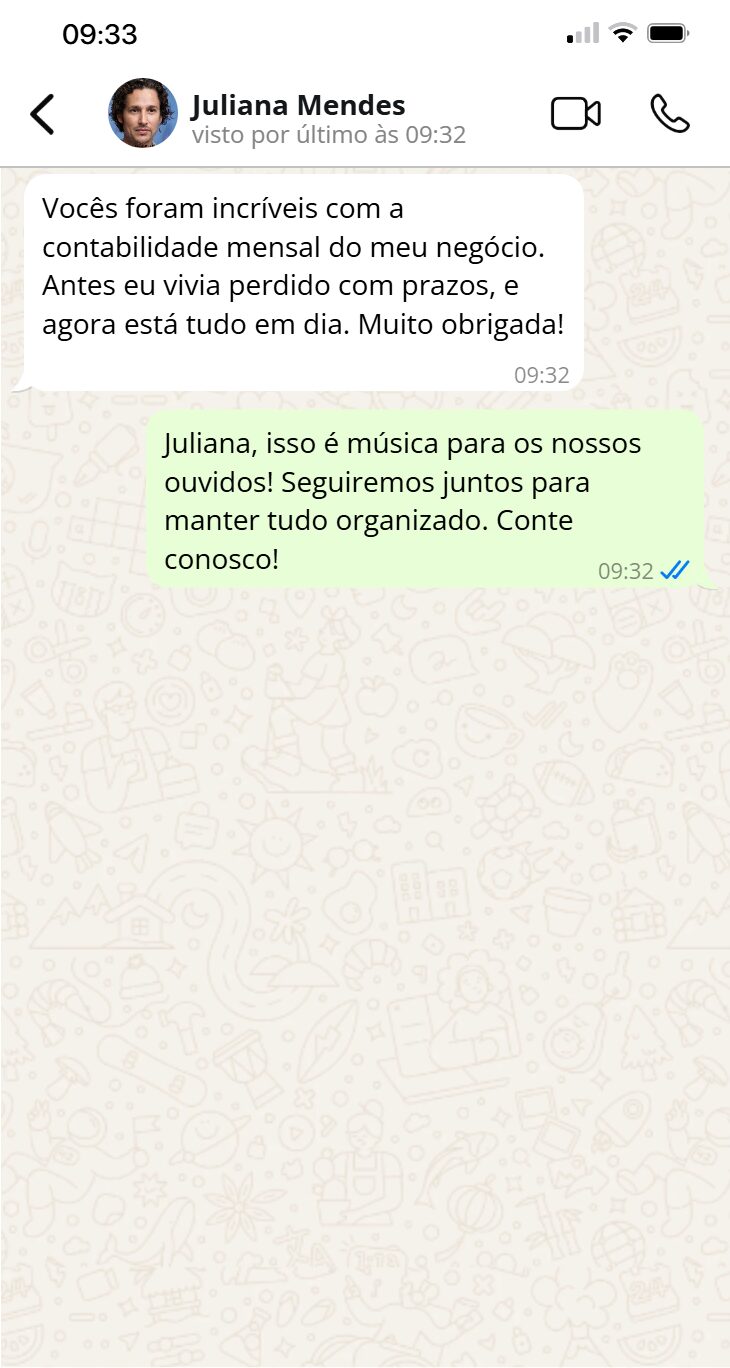

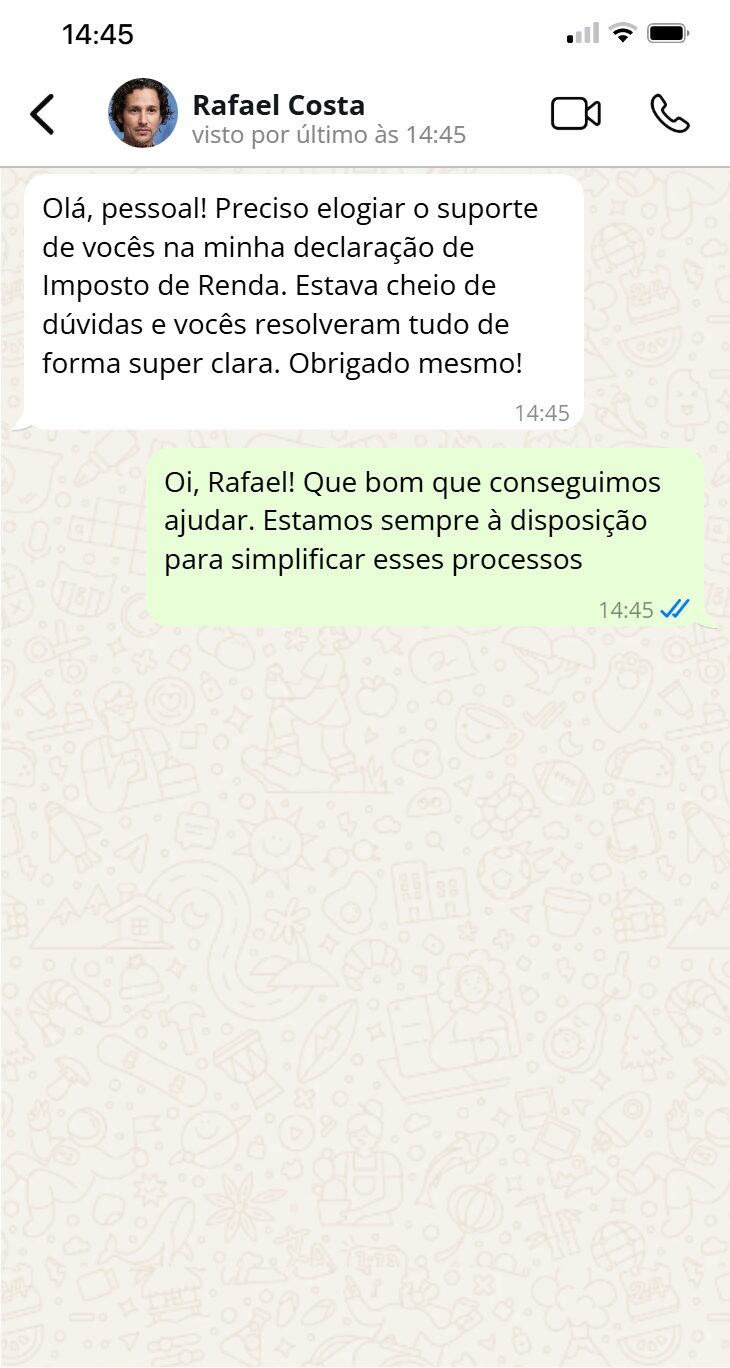

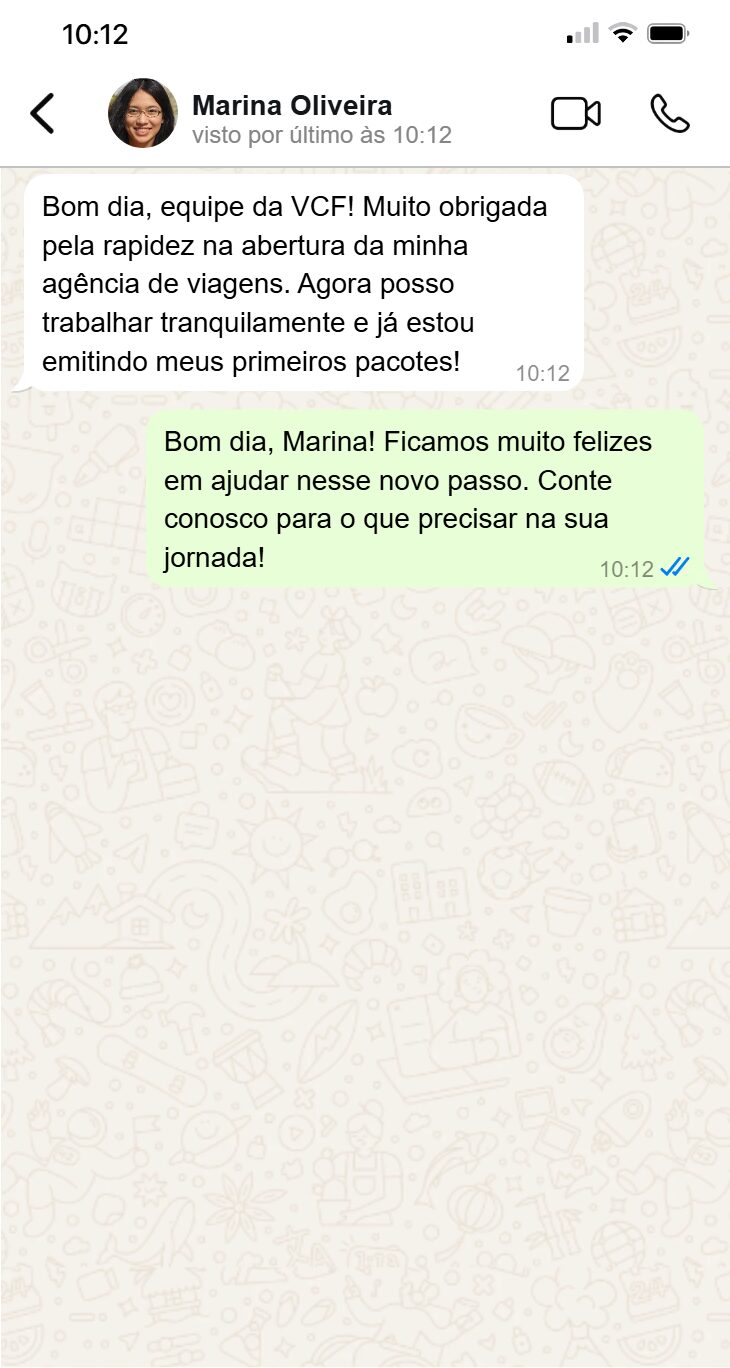

Depoimentos Reais de Clientes Satisfeitos

Confira o que nossos clientes estão dizendo sobre o impacto da nossa contabilidade digital no sucesso de seus negócios. Aqui estão alguns depoimentos reais de clientes que transformaram suas finanças com a nossa ajuda:

Transforme Seu Negócio com a Contabilidade Digital: Histórias de Sucesso

Veja como nossos clientes estão conquistando mais organização e crescimento com a contabilidade digital

Eles superaram desafios fiscais e agora têm mais tempo para focar no que realmente importa: o crescimento do negócio. Confira os depoimentos abaixo e inspire-se para transformar também suas finanças!

"Mais Controle e Crescimento para o Meu Negócio"

"Organização e Simplicidade na Minha Contabilidade"

"Adeus à Burocracia e Erros Contábeis!"

Tansformando a Contabilidade Digital para o Sucesso dos Empreendedores

A VCF Online Contabilidade Digital nasceu da união de especialistas apaixonados pela transformação da contabilidade nas empresas. Com uma abordagem inovadora, nossa missão é simplificar a gestão fiscal de pequenas e médias empresas, proporcionando soluções digitais rápidas e eficientes. Acreditamos que a contabilidade deve ser um aliado estratégico para o crescimento dos negócios, permitindo que os empreendedores se concentrem no que realmente importa: o sucesso de suas empresas

Garantia de Satisfação

Por que oferecer nossa garantia?

1️⃣Sem riscos para você: Você tem 30 dias para experimentar os benefícios da nossa contabilidade digital e ver os resultados de perto.

2️⃣ Se não estiver satisfeito, devolvemos seu dinheiro. Compromisso com qualidade: A nossa garantia reflete a confiança que temos na qualidade do serviço que prestamos.

3️⃣Total transparência: Sem pegadinhas. Nosso objetivo é criar uma parceria duradoura e ajudar o seu negócio a crescer com confiança.

Faça parte dos nossos clientes de sucesso que já transformaram suas finanças e estão alcançando novos patamares

Sua Contabilidade, 100% Digital, Segura e Sem Complicações!

Oferecemos uma solução contábil moderna e prática, 100% online, para que você foque no que realmente importa: o sucesso do seu negócio. Com total segurança e suporte especializado, cuidamos da sua contabilidade de forma ágil e sem burocracia

Preencha o Formulário

Preencha com seus dados e aguarde o contato de um de nossos consultores.