Tributação Simples Nacional

O que você vai aprender nesse conteúdo?

Aqueles que estão começando no empreendedorismo devem ter em mente várias coisas que farão parte de sua nova rotina. Um dos primeiros é aderir às regras e regulamentos fiscais, pois é necessário estar em conformidade fiscal para regularizar sua empresa.

Por causa disso, muitos escolhem o Simples Nacional.

No entanto, há muitos pontos de dúvida sobre esse formato de negócios, por isso nosso objetivo agora é responder a algumas das perguntas mais frequentes sobre o assunto:

Que é a definição do Simples Nacional?

Quais são as vantagens do enquadramento do Simples Nacional?

Quem pode escolher?

Atividades permitidas pelas empresas Simples Nacional?

Quem não pode se enquadrar?

Como solicitar enquadramento?

Quais são os impostos pagos pelas empresas Simples Nacional?

Qual tabela do Simples Nacional?

Então, continue lendo esse guia para aprender mais sobre Simples Nacional e como funciona.

Qual é a definição de Simples Nacional?

O Simples Nacional é um regime tributário específico para micro e pequenas empresas. Foi desenvolvido para reduzir a carga tributária, simplificar a retenção de impostos e facilitar o crescimento do negócio, unindo os pagamentos em um único imposto que incide sobre a receita bruta da empresa.

É um programa do governo federal que oferece benefícios a certas empresas de acordo com as leis para ajudar a cumprir suas obrigações fiscais mensais.

Trata-se de um incentivo fiscal que pode ser aplicado a diferentes tipos de negócios, dependendo do valor obtido anualmente ou pelo segmento.

Assim, embora o imposto seja unificado por um padrão único, as taxas diferem dependendo da atividade comercial.

Logo, a empresa poderá pagar diferentes alíquotas de imposto caso exerça mais de um tipo de atividade.

Quais são as vantagens do enquadramento do Simples Nacional?

As principais vantagens e direitos oferecidos aos membros do Simples Nacional incluem:

- Pagamento mais fácil de impostos;

- isenção de tributos;

- Menor burocracia;

Pagamento facilitado de impostos

Todos os valores de impostos são recolhidos pelo Simples Nacional em um único guia, o que facilita e simplifica a gestão fiscal da empresa.

Isenção de tributos

O Simples Nacional isenta até 40% dos impostos cobrados de pessoas jurídicas.

Por exemplo, a empresa não é obrigada a pagar o INSS patronal na folha salarial dos funcionários.

Menor burocracia

Os empresários da categoria não precisam apresentar a DCTF (Declaração de Débitos e Créditos de Tributos Federais) ou se inscrever no cadastro municipal.

Quem pode escolher?

O programa abrange microempreendedores individuais (MEI) e outras microempresas e empresas de pequeno porte (EPP).

No entanto, em qualquer situação, é essencial que a empresa não tenha débitos com o governo e que seus negócios sejam enquadrados nos anexos de atividades do Simples Nacional.

Cada tipo de empresa tem um limite de faturamento para ser enquadrado:

Vale a pena examinar minuciosamente para as exclusões do regime tributário. Em última análise, os empreendedores que têm sócios PJ ou representam filiais de multinacionais não estão sujeitos às regras fiscais do Simples Nacional.

Atividades permitidas pelas empresas Simples Nacional?

Comércio, indústria e prestação de serviços, incluindo serviços profissionais e locação de bens móveis, estão entre as atividades permitidas pelo Simples Nacional.

Todas as atividades que estão sujeitas ao regime tributário estão listadas.

Os seis anexos agrupam as atividades, com faixas de alíquotas diferentes dependendo da atividade e da receita bruta anual.

A Lei Complementar 132/2006, que regula as empresas optantes pelo Simples Nacional, foi modificada pela Lei Complementar 147/2014.

As mudanças mais significativas incluem a permissão de novas atividades para se enquadrar no regime tributário.

CNAES Permitidos para o Simples Nacional

O Simples Nacional engloba uma grande lista de CNAES. Entre elas estão atividades regulamentadas como medicina, artes e arquitetura. Confira a lista completa e quais atividades podem ser realizadas dentro de cada CNAE.

| 90.01-9-99 | Artes cênicas, espetáculos e atividades complementares não especificadas anteriormente |

| 90.01-9-01 | Produção teatral |

| 90.01-9-02 | Produção musical |

| 90.02-7-01 | Atividades de artistas plásticos, jornalistas independentes e escritores |

| 69.11-7-01 | Serviços advocatícios |

| 71.11-1-00 | Serviços de arquitetura |

| 71.19-7-03 | Serviços de desenho técnico relacionados à arquitetura e engenharia |

| 74.10-2-02 | Design de interiores |

| 82.11-3-00 | Serviços combinados de escritório e apoio administrativo |

| 82.19-9-99 | Preparação de documentos e serviços especializados de apoio administrativo não especificados anteriormente |

| 82.91-1-00 | Atividades de cobranças e informações cadastrais |

| 62.04-0-00 | Consultoria em tecnologia da informação |

| 70.20-4-00 | Atividades de consultoria em gestão empresarial, exceto consultoria técnica específica |

| 85.99-6-04 | Treinamento em desenvolvimento profissional e gerencial |

| 69.20-6-01 | Atividades de contabilidade |

| 62.01-5-02 | Web design |

| 74.10-2-99 | Atividades de design não especificadas anteriormente |

| 71.12-0-00 | Serviços de engenharia |

| 43.99-1-01 | Administração de obras |

| 71.19-7-03 | Serviços de desenho técnico relacionados à arquitetura e engenharia |

| 82.30-0-01 | Serviços de organização de feiras, congressos, exposições e festas |

| 90.01-9-06 | Atividades de sonorização e de iluminação |

| 74.20-0-01 | Atividades de produção de fotografias, exceto aérea e submarina |

| 7420-0/02 | Atividades de produção de fotografias aéreas e submarinas |

| 73.19-0-02 | Promoção de vendas |

| 63.91-7-00 | Agências de notícias |

| 73.19-0-04 | Consultoria em publicidade |

| 73.19-0-03 | Marketing direto |

| 7311-4/00 | Agências de publicidade |

| 73.19-0-99 | Outras atividades de publicidade não especificadas anteriormente |

| 7319-0/01 | Criação de estandes para feiras e exposições |

| 86.30-5-03 | Atividade médica ambulatorial restrita a consultas |

| 86.30-5-02 | Atividade médica ambulatorial com recursos para realização de exames complementares |

| 86.30-5-01 | Atividade médica ambulatorial com recursos para realização de procedimentos cirúrgicos |

| 59.11-1-99 | Atividades de produção cinematográfica, de vídeos e de programas de televisão não especificadas anteriormente |

| 59.12-0-99 | Atividades de pós-produção cinematográfica, de vídeos e de programas de televisão não especificadas anteriormente |

| 59.11-1-02 | Produção de filmes para publicidade |

| 59.12-0-01 | Serviços de dublagem |

| 59.12-0-02 | Serviços de mixagem sonora em produção audiovisual |

| 74.20-0-04 | Filmagem de festas e eventos |

| 59.20-1-00 | Atividades de gravação de som e de edição de música |

| 1830-0/03 | Reprodução de software em qualquer suporte |

| 6209-1/00 | Suporte técnico, manutenção e outros serviços em tecnologia da informação |

| 6311-9/00 | Tratamento de dados, provedores de serviços de aplicação e serviços de hospedagem na internet |

| 63.19-4-00 | Portais, provedores de conteúdo e outros serviços de informação na internet |

| 98650-0/03 | Atividades de psicologia e psicanálise |

| 9313-1/00 | Atividades de condicionamento físico |

| 8599-6/04 | Treinamento em desenvolvimento profissional e gerencial |

| 9319-1/01 | Produção e promoção de eventos esportivos |

| 9001-9/99 | Artes cênicas, espetáculos e atividades complementares não especificados anteriormente |

| 8230-0/02 | Casas de festas e eventos |

| 7739-0/03 | Aluguel de palcos, coberturas e outras estruturas de uso temporário, exceto andaimes |

| 4512-9/01 | Representantes comerciais e agentes do comércio de veículos automotores |

| 4616-8/00 | Representantes comerciais e agentes do comércio de têxteis, vestuário, calçados e artigos de viagem |

| 4618-4/01 | Representantes comerciais e agentes do comércio de medicamentos, cosméticos e produtos de perfumaria |

| 4618-4/03 | Representantes comerciais e agentes do comércio de jornais, revistas e outras publicações |

Quem não pode se enquadrar?

O limite máximo para o Simples Nacional é de R$4,8 milhões, como mencionado anteriormente. Por outro lado, o sublimite de R$3,6 milhões deve ser levado em consideração para fins de recolhimento do ICMS e ISS no DAS.

A empresa não poderá se enquadrar no Simples Nacional logo se seu faturamento anual ultrapassar R$3,6 milhões.

O mesmo ocorre se um sócio da empresa possuir uma outra empresa optante pelo Simples Nacional, e o faturamento de ambas ultrapassar o referido valor.

Também não se enquadra a empresa que tenha como sócio outra pessoa jurídica, ou ainda que possua participação em outra sociedade.

Da mesma forma, caso a empresa tenha uma filial ou representante com sede no exterior, não poderá obter os benefícios do Simples Nacional, bem como empresas cuja origem seja qualquer modalidade de desmembramento de pessoa jurídica nos últimos cinco anos.

O Simples Nacional não será permitido a cooperativas (exceto de consumo), organizações não governamentais, sociedades por ações, bancos e instituições financeiras.

Como solicitar enquadramento?

Caso sua empresa se enquadre nas características definidas para o ingresso do Simples Nacional, o próximo passo é solicitar o enquadramento.

Para fazer isso, você deve visitar o site da Receita Federal e selecionar a opção “Solicitação de Opção Simples Nacional“.

O período de solicitação é em Janeiro ou após a abertura da empresa.

Por outro lado, se a empresa se enquadrar e o pedido for deferido, os efeitos serão retroativos ao dia 1o de janeiro.

É necessário fornecer o CNPJ da empresa e o CPF do responsável pela empresa e além disso, é necessário fornecer:

- o número do título de eleitor;

- data de nascimento.

É também possível realizar a consulta Simples Nacional por meio do site caso sua empresa já faça parte do regime.

Quais são os impostos pagos pelas empresas Simples Nacional?

Agora que você sabe como funciona o Simples Nacional e como enviar a solicitação de enquadramento, seguiremos para explicar o valor dos impostos que você pagará ao escolher esse regime.

Como mencionado anteriormente, os empreendedores do Simples Nacional são obrigados apenas a pagar uma guia de imposto mensal.

Todos os impostos para as pequenas e médias empresas que optaram pelo modelo estão reunidos nessa guia de pagamento única.

Trata-se do Documento de Arrecadação do Simples Nacional, ou DAS, que administra todo o recolhimento de impostos.

É muito fácil emitir o DAS. Todos os empresários que se enquadram nesse regime de tributação poderão acessar a guia no portal do Simples Nacional.

O valor, por outro lado, deve ser calculado com base em dois fatores:

- a alíquota nominal;

- alíquota efetiva.

Alíquota nominal

Refere-se aos Anexos I a V da Lei Complementar nº 123/2006, levando em conta a receita bruta em 12 meses. Vale destacar que a alíquota nominal serve apenas como parâmetro.

Alíquota efetiva

Para descobrir o valor exato de contribuição da empresa, é necessário realizar o seguinte cálculo:

[(RBT12 x Alíquota nominal) – parcela a deduzir] / RBT12

RBT12 é a receita bruta acumulada nos 12 meses anteriores ao período de apuração.

Qual tabela do Simples Nacional?

O Simples Nacional atualmente usa cinco tabelas para determinar o valor da alíquota que será usado no cálculo do imposto. Essas tabelas separam as alíquotas de acordo com o tipo de empresa e sua receita bruta.

Entre os modelos de negócio considerados estão:

- Empresas de comércio (lojas)

- Fábricas/indústrias e empresas industriais:

- Empresas de serviços.

Abaixo, você pode ver todas as tabelas do Simples Nacional atualizadas. Eles ajudarão todos os empreendedores a entender em qual faixa de alíquotas sua empresa se enquadra.

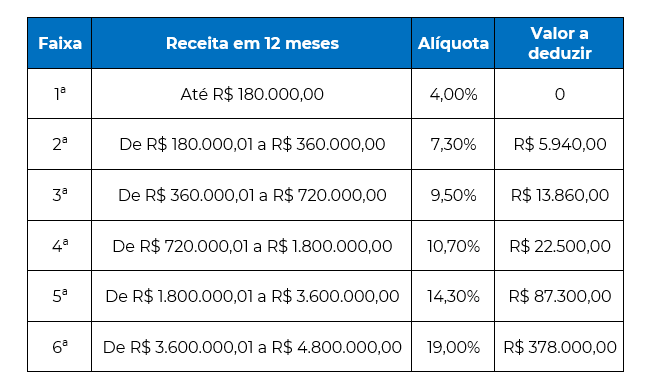

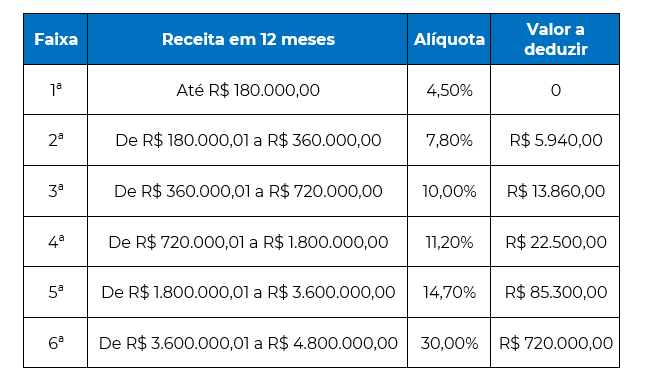

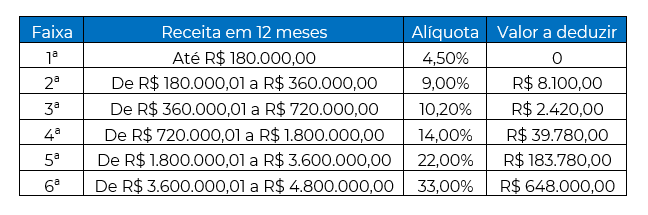

Anexo I – Empresas com atividades de comércio, como varejos e atacados.

Anexo II – Empresas que realizam atividades industriais, como confecção de roupas e acessórios.

Anexo III – Empresas que prestam serviços a pessoas físicas ou jurídicas em negócios como escritórios de contabilidades, agências de viagens ou desenvolvedoras de software.

Anexo IV – Serviços advocatícios, de limpeza, construção de obras e outras atividades.

Anexo V – O anexo inclui prestadores de serviços intelectuais, como jornalistas, auditores, engenheiros e outras atividades de tecnologia.

Calcular Imposto do Simples Nacional

O cálculo dos impostos do Simples Nacional é realizado gratuitamente por meio do Programa Gerador do Documento de Arrecadação do Simples Nacional Declaratório (PGDAS-D), que pode ser acessado online.

Basta acessar e inserir as informações solicitadas, incluindo a receita bruta dos 12 meses anteriores (RBT12), a receita bruta mensal (RBM) do período de apuração (PA) e opções que correspondam às atividades da empresa.

Para evitar pagar impostos a mais ou a menos, é importante verificar se as informações estão corretas antes de gerar o DAS para pagamento.

Qual é a diferença entre Simples Nacional e MEI?

Como o Simples Nacional e o MEI são discutidos neste artigo, qual é a diferença entre eles?

Simplesmente, podemos dizer que nem todos os MEI são Simples Nacional, mas nem todos os MEI são Simples Nacional.

Como demonstrado acima, algumas empresas podem ser classificadas como Simples Nacional com um faturamento de até R$4,8 milhões. O teto de faturamento anual para o MEI é de R$81 mil.

Por outro lado, o MEI também é considerado um tipo de empresa que se enquadra no regime tributário Simples por pagar uma guia tributária única.

Mas, outras formas de organizações também podem se enquadrar nessa categoria.

Isso significa que, embora ambas as categorias tenham sido desenvolvidas para atender às necessidades dos micro e pequenos empresários, elas apresentam algumas distinções em relação aos limites de faturamento e pagamento de impostos, como podemos ver a seguir.

MEI

O microempreendedor individual pode ter apenas um funcionário e faturar até R$81 mil anualmente.

A categoria atende principalmente profissionais autônomos, como cabeleireiros, manicures, vendedores ambulantes e chaveiros.

O MEI paga todos os impostos usando a guia DAS-MEI, que já cobre INSS, ICMS e/ou ISS, mas esse valor não muda de acordo com a faturamento da empresa. Ele é fixo, estabelecido anualmente e pago mensalmente

Simples Nacional

Existem vários tipos diferentes de empresas com faturamentos diferentes que podem ser classificados como Simples Nacional.

A quantidade de trabalhadores depende da classificação da empresa, por exemplo:

No setor industrial:

- Microempresa: até 19 empregados;

- Pequena empresa: 20 a 99.

Já no setor de comércio e serviços, os limites são:

- Microempresa: até 9 empregados;

- Pequena empresa: de 10 a 49.

Como o faturamento é maior do que de uma empresa MEI, os empresários do Simples Nacional fazem a contribuição com o pagamento de 8 impostos, e são eles:

- IRPJ;

- CSLL;

- PIS/PASEP;

- COFINS;

- IPI;

- ICMS;

- ISS;

- CPP.

Todavia, todos são calculados e incluídos em uma única guia de pagamento.

Como contratar uma contabilidade para empresas do Simples Nacional e abrir uma empresa?

Pensando em contratar contabilidade ou abrir uma empresa? Saiba mais sobre nossos serviços de contabilidade da VCF Online.

Para saber mais, clique em um dos botões abaixo e entre em contato conosco imediatamente!